拟上市公司对外部人员股权激励:监管关注重点与实操建议

近年来,拟上市公司对外部人员进行股权激励屡见不鲜,以此来表彰外部人员为公司发展作出的重大贡献,满足公司发展的现实需求。值得注意的是,在公司申报上市过程中,此类股权激励往往会引发监管机构的特别关注。本文通过查阅实务案例,提炼出监管机构关注重点,并为拟上市公司前期对外部人员进行股权激励提出实操建议,以供读者参阅。

一、外部人员作为拟上市公司股权激励对象的相关规则

目前暂无相关法律、法规和规范性文件就拟上市公司对外部人员实施股权激励进行明确规定,但拟上市公司对外部人员进行股权激励时可以参照首发上市规则的相关规定设计、实施股权激励计划。

(一)《中华人民共和国证券法(2019修订)》(以下简称“《证券法》”)规定以下情形为公开发行:向特定对象发行证券累计超过二百人,但依法实施员工持股计划的员工人数不计算在内。

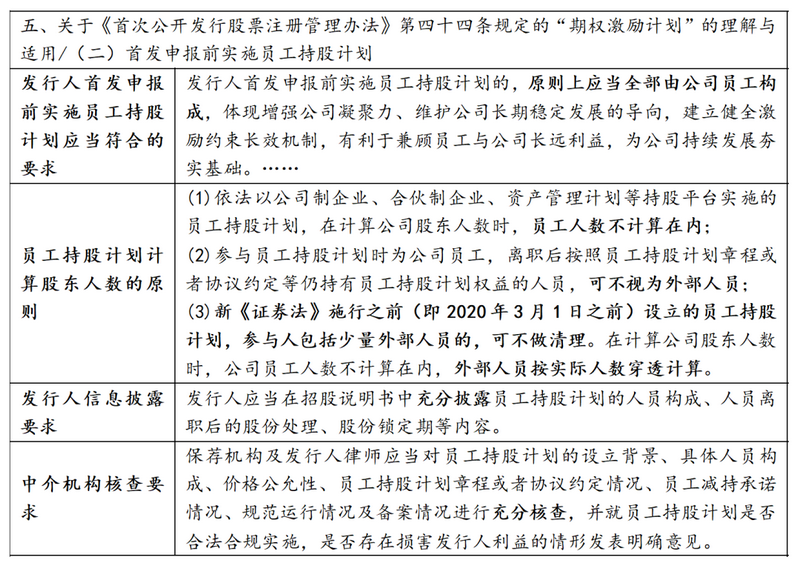

(二)《证券期货法律适用意见第17号》对首发申报前实施的员工持股计划提出如下适用意见:

从以上规则可知,拟上市公司实施股权激励应以公司员工持股为原则,以外部人员持股为例外。相关规则并未明确禁止拟上市公司对外部人员进行股权激励,因此拟上市公司对外部人员进行股权激励有一定的空间。但公司在实践操作时,需要高度注意股权激励的合规要求,尽可能减少因此对公司上市进程产生的影响。

二、从相关实务案例看监管重点

(一)实务案例

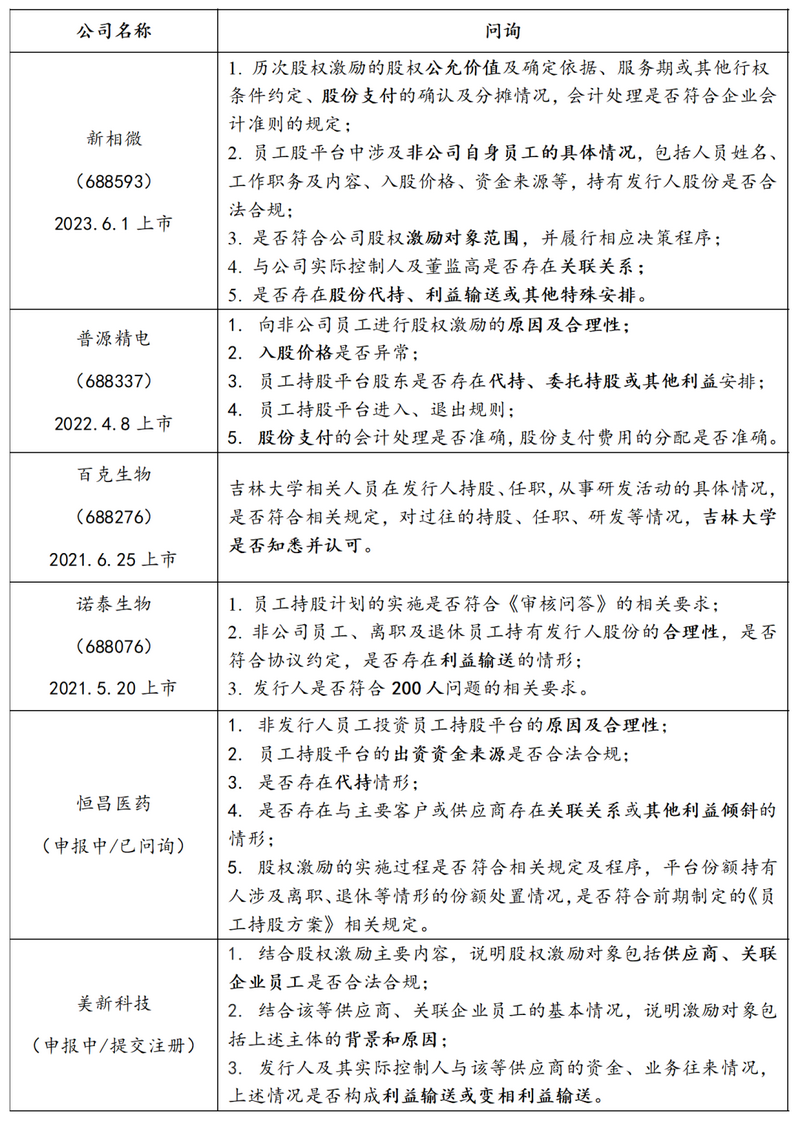

拟上市公司对外部人员进行股权激励或拟上市公司持股平台中存在外部人员的,容易在IPO审核过程中引发监管机构的特别关注,监管机构问询的内容如下:

(二)监管机构关注重点

通过以上案例,我们得知当申报上市的公司存在对外部人员进行股权激励的情形时,往往会得到监管机构的关注及问询。监管机构对此进行问询的问题比较集中,其关注的重点如下:

1. 外部人员的身份

拟上市公司对外部人员进行股权激励时,有时会对外部人员的具体范围产生困惑。目前,就外部人员的具体范围并无明确的法律规定。通过收集、汇总公司上市案例,我们发现外部人员的类型主要包括公司离职或退休员工、员工亲属、外部顾问、实际控制人亲属或朋友、控股股东控制企业的员工、客户或供应商关联人员等。

另外,根据《公务员法》《中共中央、国务院关于严禁党政机关和党政干部经商、办企业的决定》《国有企业领导人员廉洁从业若干规定》《中国人民解放军内务条令(试行)》等法律、法规及规范性文件的规定,公务员、党政机关干部及职工、国有企业领导人员、高校领导干部等被禁止或限制成为股权激励的对象。

2. 外部人员入股原因及合理性

外部人员入股的原因及合理性能作为判断公司是否存在利益输送的重要依据,因此监管机构会重点关注外部人员入股的原因及合理性,包括外部人员的履历、对外部人员进行股权激励的背景及原因、对外部人员进行股权激励的必要性及合理性、外部人员(当外部人员为公司顾问时,尤其会被关注)对公司的历史贡献、激励后对公司的影响等。

3. 外部人员入股价格及会计处理

拟上市公司对外部人员进行股权激励的价格一般都低于标的股权的公允价格,低于公允价格对其进行股权激励需要进行相应的会计处理(股份支付)。监管机构会重点关注外部人员入股价格是否异常、入股价格的定价依据、入股价格与同期员工入股价格的差异、低价入股是否确认股份支付、确认股份支付的费用是否符合《企业会计准则》要求、股份支付费用的计算过程等。

4. 外部人员出资来源及是否存在股权代持

为防止拟上市公司通过股权激励的方式对外部人员进行利益输送、商业贿赂或其他利益安排,监管机构会关注外部人员持股的资金来源,包括出资来源是否合法合规、是否存在垫付资金的情形等。同时关注外部人员是否是股权代持主体,以上两者之间也可以相互印证是否存在变相利益输送的情形。

5. 外部人员关联关系

当外部人员与拟上市公司实际控制人、董监高、客户、供应商之间存在关联关系时,往往会被监管机构重点关注。当外部人员为与实际控制人/主要股东存在关联关系的人(亲属、朋友等)时,监管机构会关注外部人员低价持股是否实际为拟上市公司代实际控制人/主要股东承担了成本费用,从而不满足发行人独立性要求。当外部人员为与客户、供应商存在关联关系的人时,监管机构会关注拟上市公司及其实际控制人与客户、供应商之间的资金、业务往来情况,是否对交易价格造成影响,是否构成利益输送或变相利益输送。

6. 穿透后人数问题

《证券法》规定以下情形为公开发行:向特定对象发行证券累计超过二百人,但依法实施员工持股计划的员工人数不计算在内。因此监管机构会关注拟上市公司的人数,关注其是否符合“200人问题”的相关要求。

三、公司实操建议

结合监管机构的关注重点和相关法律规定,我们总结出以下实操建议:

(一)针对外部人员适格性问题

公司拟对有特殊身份的人员进行股权激励时,需结合该等人员的身份、相关法律规定,确定该外部人员是否属于上文提及的不得作为激励对象的人员,关注其持股合规性问题。

公司拟对无特殊身份的人员进行股权激励时,需要核查上述人员任职/兼职单位的内部规定,包括是否允许其对外投资、在外兼职,是否同任职单位签署了竞业限制协议、保密协议等,以降低股权激励法律风险。可参考案例:百克生物。

(二)针对外部人员入股的原因及合理性

拟上市公司对外部人员进行股权激励需有激励必要性和商业合理性,拟上市公司激励的外部人员尽可能是“优质、合法的外部资源”或“为公司发展作出突出贡献的主体”。公司通过对外部人员进行股权激励,有助于公司与外部人员的利益绑定,提升外部人员的归属感,促使其为公司长期发展作出贡献;同时向外部人员进行股权激励而非现金支付报酬,有助于缓解公司的资金压力。其中,外部人员为公司创造的价值包括但不限于以下几个方面:

1. 助力公司科研

有公司产品研发相关科研经验的外部人员,能够为公司产品研发注入动力,为产品研发提供技术指导、咨询,为公司产品研发、生产环节提升技术性能和保障产品质量。并基于自身对技术的了解,可以帮助公司充分了解市场现有情况、开展技术研发规划,加快公司产业布局。可参考案例:中航科电。

2. 助力公司业务开展

部分外部人员长期从事与公司所处行业相关的工作,熟悉行业的政策和市场环境,拥有丰富的行业管理、营销经验及行业资源,可以利用自身的积累为公司业务提供专业的咨询服务,为公司供应链精益提供帮助,为公司引入优质的客户资源,促进公司业务快速增长。可参考案例:恒昌医药。

3. 助力公司开拓新领域

对于公司拟开拓的新领域,公司在前期缺乏相关行业客户资源及商业化经验,因此通过聘请相关行业的专家作为外部顾问,为公司进入新领域提供行业尽调、销售策略咨询、产品方案咨询、客户引荐等服务。可参考案例:格灵深瞳。

(三)针对外部人员入股价格及会计处理

拟上市公司对外部人员进行股权激励的价格要具有合理性,要符合实质公允价格。公司可以参考同期员工入股的价格、公司最近一轮融资价格、公司上一年度经审计的公司净资产等,同时考虑股权激励性质、激励对象资历、激励对象对公司的贡献、入股后激励对象所持股权流动性较弱、上市后锁定期限较长等因素合理确定外部人员入股价格。可参考案例:普源精电、新相微。

若外部人员入股价格低于公允价格,需要根据《企业会计准则第11号--股份支付》确定股份支付。在对外部人员进行股权激励之前,公司需要考虑确认股份支付费用是否会影响公司的利润,进而影响上市进程,需保证在总体可控范围内实施股权激励计划。

(四)针对外部人员出资来源及股权代持

为防止拟上市公司通过股权激励的方式对外部人员进行利益输送,外部人员不得作为代持主体持有标的股权或有其他利益安排,外部人员持股出资最好来源于自有或自筹,并保留相应的借款合同、转账凭证、还款凭证等材料。当外部人员的出资来源于借款或赠予,不建议由拟上市公司及其实际控制人、董监高、拟上市公司实际控制人控制的其他企业作为出借人或赠予人,否则会加重利益输送的嫌疑。可参考案例:百洋医药、六合宁远。

(五)针对外部人员关联关系

当外部人员与拟上市公司实际控制人、董监高、客户、供应商之间存在关联关系时,拟上市公司要高度注意对外部人员进行股权激励的必要性、入股价格的公允性、出资来源合规性等问题,并确保外部人员与上述主体不存在异常资金往来,不存在异常业务交易,不存在影响发行人独立性的因素,或其他变相输送利益的情形。可参考案例:美新科技、百洋医药。

(六)针对人数问题

根据《证券期货法律适用意见第17号》的规定,新《证券法》施行之前(即2020年3月1日之前)设立的员工持股计划,参与人包括少量外部人员的,可不做清理。在计算公司股东人数时,公司员工人数不计算在内,外部人员按实际人数穿透计算。对于新《证券法》施行之后,存在案例实践允许首发企业的员工持股计划存在少量外部人员,一般将员工持股平台作为一个股东计算,外部人员单独穿透计算人数。可参考案例:元丰电控、诺泰生物。

对此,建议拟上市公司对外部人员进行股权激励时,单独设立用于对外部人员进行股权激励的持股平台,以便降低穿透核查后股东人数对公司上市的影响。同时,对外部人员进行股权激励的人数不宜过多,所占整体股权激励的比例不宜过高。

四、结语

在合法合规的前提下,拟上市公司对外部人员进行股权激励并不会构成公司上市的实质性障碍。但是拟上市公司仍需保持谨慎的态度对外部人员进行股权激励,合法合规地制定、实施股权激励计划。在上市时经得起问、经得住问,尽可能减少因此对公司上市进程产生的影响。